기업은행24년 연간 배당금 7% 수준이 유력한 이유고 실적 & 고배당주 실적 분석 (너무 좋은 실적)

기업은행

24년 연간 배당금 7% 수준이 유력한 이유

① 고 실적 & 고배당주 실적 분석 (너무 좋은 실적)

② 지난 5년간 배당금 & 실적 상승률

※ 24년 상반기 (1~3분기) 실적 비교 (전년 동기간 대비)

24년 영업이익 : 2조 9,833억 (+8% 증가) (+2,507억 증가)

23년 영업이익 : 2조 7,326억

24년 순이익 : 2조 1,786억 (+2% 증가) (+567억 증가)

23년 순이익 : 2조 1,219억

※ 24년 3분기 실적 비교 (전년 동분기 대비)

24년 영업이익 : 1조 1,260억 (+16%)

23년 영업이익 : 9,685억

24년 순이익 : 8,035억 (+10%)

23년 순이익 : 7,315억

*실적 요약

3분기 영업이익 상승률이 높았다. +16%

3분기 순이익 상승률도 높았다. +10%

1~3분기 영업/순이익 합계 상승률은

전년 대비 좋았으나, 그리 큰 차이는 없었다.

*25년 금융산업 환경변화

한국은 기준 금리를 2~3차례 더 인하 할 확률이

높은 시장 환경으로 현재 3% 기준금리가

2.5% 내외 수준이 될 확률이 높다.

그런 환경에서 실적 좋은 메이저 금융 기업들의

배당률이 7% 수준이 된다는 것은

[예금 3% 미만] vs [배당주 7% 이상]

차원으로 점진적으로 진행 될 확률이 높으며

현재 한국은 투자 심리적으로 최악의 구간을

겪고 있다고 생각되는 시기이기도 하지만

결국 실적이 꺽이지 않은 자본주의 필수산업

기업들의 배당률이 오히려 상승해 버리고

금리는 오히려 낮아져 버린다면

더 이상의 악재가 발생하지 않는다는 가정하에서

예금 / 배당주의 금리 Gap이 발생해갈수록

돈들은 이동하고 싶어 할 확률도 점점

증가하게 될 환경이 진행 될 수 있다고 생각한다.

① 지난 5년간 [배당금]

24년 |

23년 | 984원

22년 | 960원

21년 | 780원

20년 | 471원

19년 | 670원

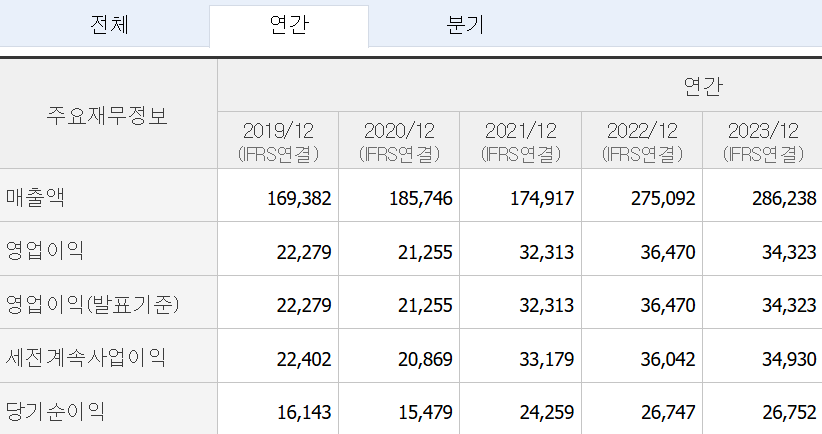

② 지난 5년간 [순이익] 변화

24년 | 2조 1,786억

23년 | 2조 4,115억

22년 | 2조 7,808억

21년 | 2조 4,259억

20년 | 1조 5,479억

19년 | 1조 6,143억

③ 지난 5년간 [영업이익] 변화

23년 | 3조 4,322억

22년 | 3조 7,748억

21년 | 3조 2,313억

20년 | 2조 1,255억

19년 | 2조 2,279억